Specjalne Strefy Ekonomincze

SSE to miejsca podlegające specjalnemu traktowaniu podatkowemu, gdzie przedsiębiorca może rozpocząć działalność gospodarczą na specjalnie przygotowanym terenie i prowadzić ją nie płacąc podatku dochodowego.

Jeśli przedsiębiorca zdecyduje się na zainwestowanie w jednej z SSE, dochody, które uzyska z działalności gospodarczej prowadzonej na jej terenie będą zwolnione od podatku dochodowego (CIT — od osób prawnych lub PIT — od osób fizycznych, w zależności od formy prawnej prowadzenia działalności gospodarczej).

W SSE przedsiębiorca może otrzymać następujące przywileje:

- zwolnienie podatkowe (CIT lub PIT);

- działkę w pełni przygotowaną pod inwestycje często po konkurencyjnej cenie;

- zwolnienie od podatku od nieruchomości (na terenie wybranych gmin, nie wszystkie gminy godzą się na ten punkt).

Zwolnienia podatkowe

Zwolnienia z podatku dochodowego przyznawane w SSE stanowią tzw. regionalną pomoc publiczną, która służy przyspieszeniu rozwoju najsłabiej rozwiniętych regionów UE poprzez wspieranie nowych inwestycji oraz tworzenie nowych miejsc pracy związanych z tymi inwestycjami.

Ulgi podatkowe można otrzymać na rzecz nowej, tzw. początkowej inwestycji oraz nowo zatrudnionych pracowników w związku z nową inwestycją.

Administracyjno-prawną podstawą korzystania z pomocy publicznej w SSE jest zezwolenie na prowadzenie działalności gospodarczej w Strefie, które wydaje Zarząd SSE. Od 1 lipca br. obowiązują nowe zasady inwestowania w strefach i nowy podział wielkości zwolnień w zależności od regionu.

Nie każdy rodzaj działalności może korzystać ze zwolnienia podatkowego w specjalnej strefie ekonomicznej. Prawo do korzystania ze zwolnień podatkowych z tytułu nowej inwestycji w SSE przysługuje przedsiębiorcy, pod warunkiem, że przedsiębiorca:

- nie przeniesie, w jakiejkolwiek formie, własności składników majątku, z którymi były związane wydatki inwestycyjne — przez okres 5 lat od dnia wprowadzenia do ewidencji środków trwałych oraz wartości niematerialnych i prawnych, w rozumieniu przepisów o podatku dochodowym, a w przypadku małych i średnich przedsiębiorców przez okres 3 lat;

- będzie prowadził działalność gospodarczą przez okres nie krótszy niż 5 lat, a w przypadku małych i średnich przedsiębiorców przez okres nie krótszy niż 3 lata;W przypadku zaś korzystania z pomocy z tytułu tworzenia nowych miejsc pracy, pod warunkiem, że przedsiębiorca:

- utrzyma nowo utworzone miejsca pracy przez okres nie krótszy niż 5 lat, licząc od dnia ich utworzenia, (3 lat w przypadku małych i średnich przedsiębiorców).

Pomoc regionalna

Dopuszczalna wysokość pomocy regionalnej, jaką może uzyskać przedsiębiorca zależna jest od:

- lokalizacji inwestycji,

- wysokości nakładów inwestycyjnych lub

- kosztów zatrudnienia nowych pracowników,

- a także wielkości przedsiębiorstwa ubiegającego się o zwolnienie podatkowe.

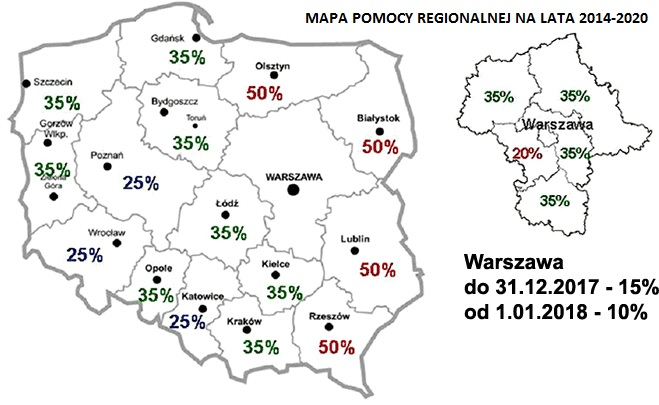

Dopuszczalną wysokość pomocy dla każdego regionu Polski określa Mapa pomocy regionalnej. Od 1 lipca 2014 r. w Polsce obowiązuje nowa Mapa pomocy regionalnej na lata 2014 – 2020. Zgodnie z Mapą, podstawowa maksymalna intensywność regionalnej pomocy publicznej, czyli wyrażony w procentach udział pomocy w kosztach kwalifikujących się do objęcia tą pomocą, wynosi:

- 50% – na obszarach należących do województw: lubelskiego, podkarpackiego, podlaskiego, warmińsko-mazurskiego;

- 35% – na obszarach należących do województw: kujawsko-pomorskiego, lubuskiego, łódzkiego, małopolskiego, opolskiego, pomorskiego, świętokrzyskiego, zachodniopomorskiego, części mazowieckiego,

- 25% – na obszarze należącym do województw: dolnośląskiego, śląskiego, wielkopolskiego,

- 20% – na obszarze należącym do części województwa mazowieckiego,

- 15% – na obszarze Warszawy do 31.12.2017 r.,

- 10% – na obszarze Warszawy od 1.01.2018 r.

Kosztami kwalifikującymi się do objęcia pomocą regionalną w SSE, czyli kosztami stanowiącymi podstawę obliczenia maksymalnej kwoty zwolnienia podatkowego mogą być:

- koszty nowej inwestycji lub

- koszty pracy nowo zatrudnionych pracowników,

w zależności od tego czy zwolnienie podatkowe ma być pomocą z tytułu nowej inwestycji, czy z tytułu tworzenia nowych miejsc pracy. Możliwe jest także korzystanie z obu powyższych form pomocy jednocześnie, pod warunkiem, że łącznie wielkość tych pomocy nie przekracza maksymalnej dopuszczalnej wielkości pomocy dla danej inwestycji, przy czym dopuszczalną wielkość pomocy określa się jako iloczyn maksymalnej intensywności pomocy i wyższej kwoty kosztów: nowej inwestycji lub dwuletnich kosztów pracy nowo zatrudnionych pracowników.

Ostatnie artykuły

15 kwietnia 2024

UNIQ LOGISTIC pozostaje w Kutnie, doradza AXI IMMO

UNIQ LOGISTIC pozostaje w Kutnie w centrum logistycznym Kutno Logistics Centre. Najemcy doradza AXI IMMO, największa polska agencja nieruchomości komercyjnych.

27 marca 2024

AXI IMMO doradza MR D.I.Y. przy wynajmie magazynu w Hillwood Zgierz I, Polska Centralna

Prawie 5000 mkw. na siedzibę logistyczną MR D.I.Y. w centralnej Polsce

26 marca 2024

Bliska Wola jako modelowy przykład nowoczesnej dzielnicy biurowej

Największa polska firma doradcza na rynku nieruchomości komercyjnych AXI IMMO prezentuje specjalną publikację „Co nadaje rytm biurowej Warszawie?”.

11 marca 2024

Najnowszy raport AXI IMMO: Rynek magazynowy w Polsce 2023

Rynek magazynowy w Polsce w 2023 r. – wolniejszy, ale nie słabszy